金融分科会 Meetup #4 を開催いたしました!今回のテーマはSRE!

皆様こんにちは!

6月29日に金融分科会の第4回Meetupを開催いたしました。前回のLT大会からがらりと変わって、今回のテーマは、「金融機関へのSRE適用可能性」についてです。今回も30名弱の参加者とともに盛り上がりましたね。

運営メンバーの松田よりダイジェストでお届けさせていただきます。よろしくお願いいたします!

(もう定番ですが)改めて 金融分科会のご紹介

初めに、Google Cloud エンタープライズユーザー会 「金融分科会」につきましてご紹介をさせてください。

金融分科会では、以下の要旨で活動を行っております。皆様のご参加をお待ちしております!

目的:

- 金融業界でクラウドを活用した新しい取り組みを実現するための着想を得る

- 業界共通の悩みの解決

- Global金融での取り組みの研究

募集概要:

- 対象者: Jagu’e’r会員

- 定 員: なし

運営体制

- 分科会長 渥美 俊英さん

- 運営チーム(みんなの銀行、NRI、Google)

- 分科会メンバー

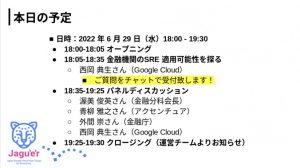

金融分科会 第4回 Meet Up アジェンダ

まず初めに運営チームから金融分科会の説明や、参加いただいている方の広がりについて共有をさせていただきました。

そして、出席者もそろってきた18時10分ごろから、Google Cloudの西岡さんから「金融機関のSRE適用可能性を探る」と題して講演をいただき、その後内容への質問やSRE適用の目的や課題について、パネリスト:渥美さん(金融分科会長)、青柳さん(アクセンチュア)、外間さん(金融庁)、西岡さんの4名、モデレータ:金澤さん(Google Cloud)にてパネルディスカッションを開催いたしました。

ご登壇いただきました皆様、ありがとうございました!

第1部:金融機関のSRE適用可能性を探る

まず、第1部では、Google Cloudの西岡さんから「金融機関のSRE適用可能性を探る」と題して、ご講演をいただきました!

SRE関連の書籍は多数出版されておりますし、また国内でも適用事例や組織の名前をSREチームとして活動されている方も見られるようになってまいりました。

しかしながら、国内の金融機関ではどうでしょうか、なかなか本格的に導入にしている事例はまだ少ないのではないでしょうか。

これまでSREと言えばどこか先進的で、きらびやか(?)なイメージもあるなか、金融機関への適用はあり得るのか。地に足のついた大変参考になる講演をいただきました。

金融機関で発生する障害例と主な問題

そもそも金融機関で発生するシステム障害対応はクリティカルである。

異なる部位で障害が複数起こり、対外的にはシステム障害が断続的に発生しているように見えることや、1つの障害部位に起因して大規模障害につながりやすい。また、障害が企業に与える影響も大きいという、背筋の凍る内容から始まりました。

これらは金融機関のシステム構造によるところも大きいのですが、それに加えて障害関連情報の伝達の不備や遅延によるところも多いというのは、参加者の皆さまにも共感できる内容であったと思います。

Google におけるSRE(Site Reliability Engineering)

西岡さんのお話は一度、そもそもSREの成り立ちや責任、プラクティスの説明に移ります。

エラーバジェット、50%ルール、ポストモーテムなど基本的な考え方と共に、それが何を狙っているものなのか、従来とは何が違う考え方なのかを改めてご説明をいただきました。

SREプラクティス適用の可能性

そしていよいよ本題の金融機関への適用の可能性に移ります。

そもそも障害影響を極小化するための構成に、ということで分散トランザクション管理からローカルトランザクション管理の構成にすることはどうか、という試みを提示いただきました。

長期的にはアーキテクチャを標準化し、分散型ではなくローカルトランザクション管理に。そもそも迅速なサービス開発が不要ならモノリス化する、必要ならマイクロサービス化するという考え方です。どこか、モノリシックは悪という風潮が感じられる昨今(私だけでしょうか…)において、時流に流されない面白い示唆であったと思いました。

(※投稿をしております私の個人的感想で、恐縮です。)

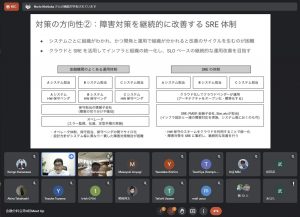

また、金融機関のよくある運用体制として、金融機関のシステム担当が実際に運用をしているわけではなく、間にシステムベンダーが挟まってみたり、その情報子会社が挟まってみたり、さらにはオペレータだけはまた別の組織が。。。とそれぞれの間でサイロ化している。

これをSREの体制に変えていくためには、クラウド化するのと共にハードウェア層はクラウドベンダーが運用、そして設計から運用、一連の障害対応を一括してSRE組織が運用すること、またこのSRE組織はMSPやSIerが運用するという案を提示いただきました。

SREの事例を見ますと、自社で運用を行い、自社でSRE組織を抱え、その組織が名前の通り、サービスの提供に責任を持つというのはわかりやすいと思います。

一方で、日本ではエンジニアを自社に持たず、SIerが(実質的に)維持運用を行っているケースも多いと思います。この場合サービス責任の所在とエンジニアリングの所在が一致せず、SREの教科書に書かれているような適用は難しいと感じられている方も多いのではないかと思います。

運用組織改革に踏み込んだ適用可能性、続きはパネルディスカッションに引き渡されました。

第2部:パネルディスカッション

先にご紹介の通り、第2部のパネルディスカッションは、以下の皆様に登壇いただき、大変豪華なメンバーでのディスカッションが行われました。

ご登壇いただきまして、誠にありがとうございます。

※画像が荒くなっており申し訳ありません。

テーマ01:SREが実現しやすい企業の特徴は

最初は運営側から、SREを導入しようとなった時に、実現しやすい、導入しやすい会社とはどういう特徴があるのか、から始まりました。

まず金融機関の中でも特に銀行への適用は難しいという声が多かったと思います。多くのシステムが密結合になっており、それを横串で管理する組織の難しさ。また、組織を変えることが前提となるため、Googleに近くサービスやフィーチャー単位に組織をきることができるのか、人事評価制度的な課題についても提示されました。

そんな中でも、システムを極小化して切り出す、組織も分社化して始めるなど、まずは小さく新しく適用するところからなのではないかと議論が続きます。

質問01:初期の導入期間でお客様を説得・納得いただくために考慮すべき点、抑えておいたほうがいい点は?

高橋さん(SOMPOシステムズ)より質問をいただき、SREを導入するにはから、考慮点について議論が広がっていきました。

システムの障害を未然に防ぐための必要性を議論することや、SREの考え方を導入することにより、何を守っていくのが重要ととらえるかなどの議論が行われました。

これらの議論を受けて、コストや(バジェット内の)エラーを許容することで、どういったメリットを享受することができるのかをお客様と議論していく方針で、いったん導入関連の議論は終わります。

テーマ02:障害対応には有効そうだが、新規開発でも活用できるか?

これまで、既存システムや既存組織へのSRE適用を議論をしてきましたが、ここで逆に新規開発には適用できるのかというテーマを議論いたしました。

結論は皆様「YES」というより、むしろその方が効果が高いのでは?という意見でした。

まず新規開発で、新しい体験を提供する分野には、スピードも重要であるがサービスレベルも重要でありその両立を行うのがSREであるという考え方や、SREには高いコミュニケーションや統合されたアーキテクチャが必要になることから、新規に全体設計を行い、アーキテクチャを時間をかけて作っていくところでもSREのような組織体が活躍できるといった見解でした。

テーマ03:何から始めるのが良いか?

ここまでの議論を受けて、では何から始めたらよいのか、どういう風に進めると周りを説得しやすいのかというテーマです。

最初にそもそも金融機関であれば、SRE企画の稟議書(もしくはそれに類するもの)を通さなければならない。つまり、SRE導入を事業ととらえたときにその投資対効果が説明できるか、組織的な合意が得られるかが重要になるという議論がありました。また、その時には測定と目標設定が重要になるため、ビジネスゴールを明確にして数値をとらえていく必要性で盛り上がりました。

また、全く違った観点で面白かったのは、そもそも施策に取り組むための効率性、時間的ゆとりがなければこのような取り組みはできないという議論もあり、ゆとりをもって品質を上げるという指摘は、既存業務に追われていてはスタートラインにも立てていないのだと、気持ちを新たにさせられました。

質問02:SRE普及率で国別の差異ってありますか?あるなら内製化比率と関係してたりしますか?

ここで、(運営側からすみません、、と)遠山さん(NRI)からの質問で、日本はSREが進んでいるのか、遅れているのか、北米だと進んでるのかなど、ファクトはないだろうが肌感覚を知りたいとの質問が入りました。

私は圧倒的に遅れてる…という答えを想像しましたが、意外にも皆様の回答は異なりました。

規模こそ変われど取り組みは変わらないのではないかという意見が多く、結局取り組んでいるところは取り組んでいるし、それは日本と海外とで本質的な差異は無いのではという話や、ここ1~2年で日本の金融機関でも先進的事例への取り組みが多くなり追いついてきているのではないかという声が聞かれました。

まとめ

まず初めに、ダラダラとした文章となってしまい誠に申し訳ありません。

今回は事例紹介などではなく、金融機関ゆえの、やりたい、やらなくてはならないと思っているがどうしたらその一歩を踏み出せるのかという、金融分科会の目的”業界共通の悩みの共有”に即したテーマであったと思います。

ご登壇された方、またご参加された皆様に熱く御礼申し上げます。

最後に、今後も金融分科会は鋭意活動を続けてまいります。運営メンバー、参加者を随時募集中です。みんなで金融業界を盛り上げていきましょう!